Masz pytanie? Tu znajdziesz odpowiedź!

Poniżej przedstawiamy zestaw najczęściej występujących wątpliwości związanych z problematyką cen transferowych, wraz z towarzyszącymi im odpowiedziami opracowanymi przez naszą Kancelarię. Mamy nadzieję, że to opracowanie pogłębi Państwa wiedzę z zakresu cen transferowych i przyczyni się do wyjaśnienia zidentyfikowanych wątpliwości. W przypadku pojawienia się jakichkolwiek pytań związanych z tą problematyką zachęcamy do kontaktu z naszą Kancelarią.

Ceny transferowe – co to takiego?

Jak ustalić czy dana transakcja przekracza próg dokumentacyjny?

Jak określić czy podmioty są ze sobą powiązane?

Ceny transferowe, a spółki osobowe – co z dokumentacją?

Pożyczka – jak udokumentować?

Gwarancje i poręczenia – próg dokumentacyjny

Aktualizacja dokumentacji cen transferowych – na co zwrócić uwagę?

Dokumentacja cen transferowych a zakład zagraniczny

Certyfikaty inwestycyjne FIZ, a powiązania na gruncie TP

Jak sporządzić analizę danych porównawczych?

Metoda koszt plus – na czym polega?

Metoda marży transakcyjnej netto – na czym polega?

Master File – czy istnieje wzór?

Jakie podmioty uwzględnić w Master File?

Szacowanie dochodu podmiotów powiązanych – kiedy i na jakich zasadach?

Kontrola cen transferowych – na co zwrócić uwagę?

Ceny transferowe Gdańsk – kto sporządza dokumentację?

-

Ceny transferowe – co to takiego?

Ceny transferowe są pojęciem wywodzącym się z podatku dochodowego od osób prawnych i odnoszą się do cen stosowanych w transakcjach pomiędzy podmiotami powiązanymi. Ze względu na zasadę, zgodnie z którą wszystkie transakcje realizowane w obrocie gospodarczym powinny odzwierciedlać warunki rynkowe, ceny transferowe również powinny być ustalane w wartości rynkowej. Szczególne zainteresowanie organów podatkowych transakcjami pomiędzy podmiotami powiązanymi wynika z faktu, że w ramach rozliczeń wewnątrzgrupowych, pod płaszczem wzajemnych transakcji, może dochodzić do przerzucania dochodu do opodatkowania do innych, korzystniejszych jurysdykcji lub erozji podstawy opodatkowania w Polsce.

-

Jak ustalić czy dana transakcja przekracza próg dokumentacyjny?

Sposób ustalenia czy dana transakcja przekracza próg dokumentacyjny wskazany w ustawie o podatku dochodowym od osób prawnych uzależniony jest od daty, w której dokonano analizowanej transakcji, bowiem od tej daty będzie zależało jakie brzmienie przepisów będzie właściwe (tj. generalnie sprzed 1 stycznia 2017 r. , po 1 stycznia 2017 r. lub po 1 stycznia 2019 r.).

Transakcje realizowane w latach 2012-2016

W przypadku transakcji realizowanych przed 1 stycznia 2017 r.,tj. zasadniczo występujących w latach podatkowych kończących się najpóźniej 31 grudnia 2016 roku, należy zwrócić uwagę na progi dokumentacyjne określone w art. 9a, które uzależnione są od rodzaju transakcji. Progi te zostały określone jako:

- 30 000 EUR dla transakcji usługowych

- 50 000 EUR dla transakcji towarowych

- 100 000 EUR dla transakcji towarowych jeżeli wartość transakcji nie przekracza 20% kapitału zakładowego podatnika

W celu określenia jakie transakcje należy dokumentować, najbezpieczniejszym działaniem jest wykonanie następujących czynności:

- Określenie zindywidualizowanych rodzajów transakcji – w tym kroku powinniśmy ustalić jakie rodzaje transakcji z podmiotami powiązanymi występowały w danym roku podatkowym. Przykładowe rodzaje to np.: sprzedaż komponentów, świadczenie usług produkcji na zlecenie, zakup środków trwałych, udzielenie pożyczki, uzyskanie pożyczki itd.

- Ustalenie wartości każdego rodzaju transakcji – na tym etapie powinniśmy ustalić jakie są wartości przypisywalne do każdego ze zidentyfikowanych rodzajów transakcji. W tym celu powinniśmy zsumować wartość wszystkich transakcji danego rodzaju (np. wszystkich sprzedaży komponentów do wszystkich powiązanych odbiorców). Jeśli zsumowana wartość dla danego rodzaju przekracza odpowiedni próg transakcje te należy udokumentować.

- Zidentyfikowanie pozostałych transakcji – w ostatnim kroku powinniśmy ustalić czy podmioty, z którymi zawierane były podlegające dokumentowaniu transakcje, zawierały z podatnikiem również inne transakcje, nieprzekraczające jednak progu dokumentacyjnego. W przypadku zaistnienia takich sytuacji, dla tych transakcji należy przygotować dokumentację uproszczoną (taka interpretacja przepisów wynikała z orzecznictwa sądów administracyjnych).

Transakcje realizowane w latach 2017-2018

W przypadku transakcji realizowanych po 1 stycznia 2017 r., w celu ustalenia czy dana transakcja przekracza próg dokumentacyjny należy określić poziom całkowitych przychodów (lub całkowitych kosztów – w zależności od tego, która wartość jest wyższa) osiągniętych przez podatnika w roku poprzedzającym rok, za który sporządzana jest dokumentacja (tj. w przypadku roku 2017 – za rok 2016). Określenia tego dokonujemy na podstawie sprawozdania finansowego. Po ustaleniu wysokości przychodów, przechodzimy do określenia wartości progu dokumentacyjnego (wspólnego dla transakcji usługowych i towarowych). Szczegóły odnoszące się do wysokości progów zamieściliśmy w naszym przewodniku po dokumentacji cen transferowych. Po ustaleniu danego progu postępujemy analogicznie jak w przypadku dokumentacji za lata 2012-2016, tj. sumujemy wartości danego rodzaju transakcji ze wszystkim kontrahentami i dokumentujemy te rodzaje, które przekraczają próg dokumentacyjny. Nie ma konieczności przygotowywania dokumentacji uproszczonej.

Transakcje realizowane w roku 2019 i kolejnych latach

W przypadku transakcji realizowanych po 1 stycznia 2019 r., konieczne jest dokonanie szczegółowej analizy charakterystyki transakcji realizowanych pomiędzy podmiotami powiązanymi. Przepisy obowiązujące od 1 stycznia 2019 r. wymagają dokumentowania transakcji kontrolowanych o jednorodnym charakterze, który należy oceniać pod kątem jednolitości ekonomicznej transakcji, metody weryfikacji cen transferowych, analizy funkcjonalnej stron i innych czynników, jeżeli mają wpływ na transakcję. Dokumentowaniu podlegają jednorodne transakcje, przekraczające łącznie próg dokumentacyjny (2 mln PLN dla transakcji usługowych oraz pozostałych i 10 mln PLN dla towarowych i finansowych), niezależnie od ilości kontrahentów, z którymi są zawierane czy dokumentów (umów, faktur) towarzyszących ich realizacji. Tym samym, konieczne jest zbadanie transakcji pod kątem określenia ich jednorodnego charakteru i po zidentyfikowaniu jednorodnych transakcji należy zsumować ich wartość i odnieść do danego progu dokumentacyjnego (towarowego / usługowego / finansowego / pozostałego).

-

Jak określić czy podmioty są ze sobą powiązane?

Przepisy obowiązujące do 31 grudnia 2018 r.

Określenie czy dane podmioty są ze sobą powiązane jest kluczowe z perspektywy cen transferowych, bowiem determinuje zakres koniecznej do przygotowania dokumentacji oraz, pośrednio, poziom ryzyk związanych z rozliczeniami wewnątrzgrupowymi. W polskich przepisach istnieje kilka rodzajów powiązań:

- Kapitałowe, rozumiane jako posiadanie udziału w wysokości co najmniej 25% (w latach 2012-2016: 5%);

- Osobowe

- Rodzinne, majątkowe, ze stosunku pracy

Każde z powiązań może występować w wariancie pośrednim i bezpośrednim.

Generalnie, bazując na obowiązujących przepisów z zakresu cen transferowych za powiązane należy uznać podmioty, które:

- Są kontrolowane lub zarządzane przez tą samą osobę (prawną, fizyczną, nieposiadającą osobowości prawnej);

- Posiadają udział kapitałowy w innym podmiocie lub podmiotach (co najmniej 25% lub 5%, w zależności od roku podatkowego);

- Są kontrolowane lub zarządzane przez osobę połączoną więzami rodzinnymi (majątkowymi) z osobą zaangażowaną w zarządzanie lub kontrolę innego podmiotu.

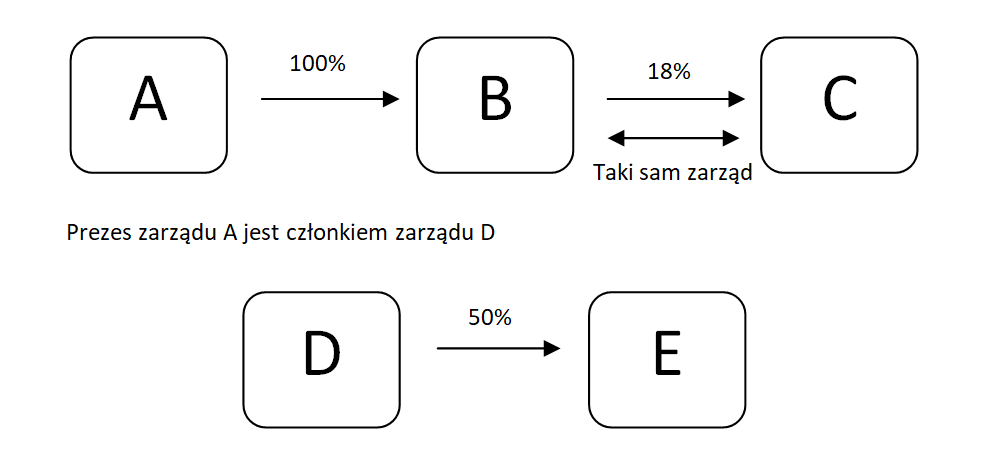

Ze względu na fakt istnienia koncepcji powiązań pośrednich, należy pamiętać, że powiązanie rozciąga się na wszystkie spółki zależne w łańcuchu, jeżeli na każdym etapie występuje jakikolwiek rodzaj powiązania. Jako przykład prezentujemy poniższą ilustrację.

Analizując przedstawioną wyżej strukturę i biorąc pod uwagę linię interpretacyjną organów podatkowych należy stwierdzić, że wszystkie podmioty wskazane wyżej są ze sobą powiązane (pośrednio lub bezpośrednio).

Przepisy obowiązujące od 1 stycznia 2019 r.

Zasadniczo, zgodnie z nowymi przepisami, określenie powiązań wynika z wprowadzenia koncepcji wywierania znaczącego wpływu. Oznacza to, że podmioty można uznać za powiązane, jeżeli jeden z nich wywiera znaczący wpływ na drugi podmiot, bądź na oba te podmioty znacząco wpływa inny, wspólny podmiot. Poprzez wywieranie znaczącego wpływu należy rozumieć posiadanie co najmniej 25% udziału w kapitale, prawach głosu w organach kontrolnych, zarządczych lub stanowiących lub praw do zysku.

Znaczący wpływ oznacza również faktyczną zdolność osoby fizycznej do wpływania na podejmowanie kluczowych decyzji gospodarczych przez osobę prawną lub jednostkę organizacyjną nieposiadającą osobowości prawnej, a także pozostawanie w związku małżeńskim albo występowanie pokrewieństwa lub powinowactwa do drugiego stopnia.

-

Ceny transferowe a spółki osobowe – co z dokumentacją?

Przepisy obowiązujące do 31 grudnia 2018 r.

W odniesieniu do spółek osobowych dokumentację cen transferowych powinni sporządzać wspólnicy spółki osobowej (zobowiązani są solidarnie). Dokumentacja powinna obejmować transakcje realizowane przez tą spółkę. Określenia progu dokonuje się na podstawie obrotów spółki. Co istotne, udokumentowaniu powinien również podlegać sam fakt zawarcia spółki osobowej, jeżeli wartość wkładów wniesionych przez wspólników przekracza 50 000 EUR.

Przepisy obowiązujące od 1 stycznia 2019 r.

Nowe regulacje nie przewidują obowiązku sporządzania dokumentacji cen transferowych dla samego faktu zawarcia spółki osobowej. Obowiązki w zakresie dokumentowania transakcji takiej spółki pozostały bez zmian (dokumentację zobowiązani są przygotować wspólnicy, za co odpowiadają solidarnie).

-

Pożyczka – jak udokumentować?

Dokumentacja cen transferowych dla transakcji udzielenia lub uzyskania finansowania powinna być przygotowywana zgodnie z takimi samymi zasadami, jak dla pozostałych transakcji. Wartością transakcji w tym wypadku nie są same odsetki, lecz całkowita wartość udzielonego lub uzyskanego finansowania. Dokumentację należy przygotowywać w każdym roku trwania transakcji, tj. pierwszym rokiem, w którym nie będzie obowiązku przygotowywania dokumentacji będzie rok następujący po roku, w którym dokonano spłaty pożyczki.

-

Gwarancje i poręczenia – próg dokumentacyjny

Przepisy obowiązujące do 31 grudnia 2018 r.

W przypadku gwarancji i poręczeń, próg dokumentacyjny zobowiązujący do przygotowania dokumentacji dla tych transakcji należy odnosić do wartości wynagrodzenia za udzielone poręczenie, nie do sumy gwarancyjnej.

Przepisy obowiązujące od 1 stycznia 2019 r.

W przypadku gwarancji i poręczeń, próg dokumentacyjny zobowiązujący do przygotowania dokumentacji dla tych transakcji należy odnosić do sumy gwarancyjnej.

-

Ceny transferowe i aktualizacja dokumentacji – na co zwrócić uwagę?

Przygotowując aktualizację dokumentacji cen transferowych na kolejny rok podatkowy należy przede wszystkim zwrócić uwagę czy w kolejnym roku nie wystąpiły nowe transakcje, które powinny podlegać udokumentowaniu (lub transakcje występujące w latach ubiegłych nie osiągnęły progów dokumentacyjnych). Szczególnie istotne w tym wypadku jest wzięcie pod uwagę obrotów odnoszonych do rodzaju transakcji ze wszystkimi kontrahentami. Należy zatem zwrócić uwagę, czy np. w nowym roku podatkowym nie pojawili się nowi kontrahenci, z którymi jednostkowo nie przekroczono progu, a realizowano transakcje obecne i udokumentowane już w latach ubiegłych. W takim przypadku należy uwzględnić te podmioty w aktualizowanej dokumentacji.

-

Dokumentacja cen transferowych a zakład zagraniczny

W dotychczasowej praktyce organów podatkowych zwracano uwagę, że analizy obowiązków dokumentacyjnych funkcjonującego w Polsce zakładu zagranicznego podatnika należy dokonywać z perspektywy tego podatnika, a nie zlokalizowanego w Polsce zakładu. Do marca 2018 r. wydawane interpretacje wprost wskazywały na fakt, że zakład zagraniczny zlokalizowany w Polsce nie może być postrzegany jako podatnik i tym samym, z perspektywy cen transferowych, jego obroty nie mogą podlegać analizie w kontekście jego obowiązków dokumentacyjnych. Przyjęcie takiego założenia generowało szereg absurdalnych konsekwencji, jak na przykład obowiązek przygotowywania dokumentacji Master File przez niewielki zakład zagraniczny, dokonujący w Polsce transakcji na poziomie kilku tysięcy EUR. Ministerstwo Finansów, zauważywszy ten problem zdecydowało o wydaniu interpretacji ogólnej o sygn. DCT.8201.5.2018, ujednolicającej stanowisko w tym zakresie. Zgodnie z jej treścią oceny przychodów i kosztów zakładu pod kątem jego obowiązków dokumentacyjnych należy dokonywać w odniesieniu do przychodów i kosztów tego zakładu, a nie centrali.

-

Certyfikaty inwestycyjne FIZ, a powiązania na gruncie TP

Często spotykanym praktycznym problemem związanym z procesem ustalania istnienia powiązań pomiędzy poszczególnymi podmiotami jest kwestia kwalifikacji certyfikatów inwestycyjnych dla potrzeb określenia poziomu powiązań kapitałowych. Ze względu na szczególne zasady działania funduszy inwestycyjnych podatnicy często mają wątpliwości, czy transakcje realizowane z takim podmiotem podlegają obowiązkowi sporządzenia dokumentacji cen transferowych. W tym kontekście wskazuje się na przykładową sytuację, w której właściciel certyfikatów inwestycyjnych FIZ pełniłby funkcje zarządcze lub kontrolne w innym podmiocie (A) – w tym przypadku wątpliwości budzi fakt istnienia powiązania pomiędzy FIZ, a podmiotem A. Zgodnie z szeregiem rozstrzygnięć organów podatkowych fakt posiadania certyfikatów inwestycyjnych FIZ nie stanowi o istnieniu powiązania kapitałowego pomiędzy posiadaczem certyfikatów, a FIZ. W analizowanym przykładzie nie ma więc również mowy o pośrednim powiązaniu FIZ z podmiotem A. Stanowisko takie zostało przedstawione w szeregu interpretacji indywidualnych, np.:

- IBPB12/4510460/16/AK;

- IBPB13/4510282/15/JKT;

- ILPB4/45101342/155/DS;

- ITPB1/415852/14/AD;

- IPTPB2/415473/142/MP.

-

Jak sporządzić analizę danych porównawczych?

Zasadniczo nie istnieje jeden właściwy sposób na sporządzenie analizy danych porównawczych. Oczywiście każdorazowo przygotowana analiza powinna zawierać wszystkie elementy wymagane treścią Rozporządzenia w sprawie szczegółowych elementów zawartych w dokumentacji podatkowej, natomiast w ramach tych wymagań istnieje pewna dowolność związana ze sposobem prezentacji przedstawionej analizy. Podkreślenia wymaga fakt, że pewne różnice będą występować również pomiędzy analizami sporządzanymi na podstawie danych wewnętrznych i na podstawie danych zewnętrznych. W tym kontekście istotne jest zawarcie w dokumencie stosownych opisów kryteriów przyjętych w procesie ustalania bazy podmiotów porównywalnych. Generalnie, prawidłowo przygotowana analiza powinna zawierać:

- określenie stron transakcji;

- określenie założeń analizy wpływających na jej kształt, tj.:

- cechy charakterystyczne transakcji

- przebieg transakcji i analiza funkcjonalna

- warunki transakcji zidentyfikowanych jako porównywalne

- warunki istniejące na porównywalnych rynkach

- szczegóły strategii gospodarczej

- przyczyny stosowania danych wieloletnich lub jednorocznych

- dane porównawcze, w tym wskaźniki finansowe przyjęte dla potrzeb określenia rentowności (wraz z przyczynami uwzględnienia i nieuwzględnienia określonych danych)

- informacje dotyczące zastosowanych korekt

- określenie przedziału rynkowego lub punktu, wraz z opisem zasad jego ustalenia

- wyjaśnienie przyczyn nieuwzględnienia jakichkolwiek z wymienionych wyżej punktów.

-

Metoda koszt plus – na czym polega?

Metoda koszt plus (inaczej zwana metodą rozsądnej marży) polega na ustaleniu ceny sprzedaży rzeczy i praw oraz świadczenia usług w transakcji danego podmiotu z podmiotem powiązanym na poziomie sumy bazy kosztowej i narzutu zysku, porównywalnych do bazy kosztowej i narzutu zysku ustalanych między podmiotami niezależnymi, które uwzględniają porównywalne funkcje, ponoszone ryzyko oraz angażowane aktywa. W metodzie tej z bazy kosztowej wyłączeniu może podlegać (choć nie musi) wartość kosztów ogólnego zarządu. Co szczególnie istotne, przy wykorzystaniu tej metody konieczne jest zachowanie porównywalności na dwóch poziomach, tj. na poziomie marży oraz bazy kosztowej. Z tego powodu praktyczne zastosowanie tej metody i jej skuteczna obrona podczas ewentualnej kontroli organów podatkowych jest niekiedy stosunkowo trudne.

-

Metoda marży transakcyjnej netto – na czym polega?

Metoda marzy transakcyjnej netto (eng. Transactional net margin method – TNMM) w swoich założeniach jest zbliżona do metody rozsądnej marży, natomiast jest nieco łatwiejsza do zastosowania. Metoda ta polega na zbadaniu marży netto niezależnych podmiotów prowadzących działalność porównywalną do działalności stanowiącej przedmiot analizowanej transakcji. W celu prawidłowego zastosowania metody marży transakcyjnej netto konieczne jest uwzględnienie kosztów ogólnego zarządu (odmiennie od metody rozsądnej marży). W tym przypadku pewnych trudności natury praktycznej może przysporzyć proces prawidłowej alokacji kosztów ogólnego zarządu do danego typu transakcji realizowanej z podmiotem powiązanym. Z uwagi jednak na większy zakres bazy kosztowej i mniejszą zależność od rożnic w funkcjach pełnionych przez przedsiębiorstwa w porównywanych transakcjach metoda ta jest stosunkowo popularna zarówno wśród podatników jak i organów podatkowych (w procesie weryfikacji rynkowej wysokosci wynagrodzenia w kontrolowanej transakcji).

-

Master File – czy istnieje wzór?

Obecnie nie istnieje wzorcowa dokumentacja Master File (zwana inaczej dokumentacją grupową). Wszystkie niezbędne elementy wymagane w tego rodzaju dokumentacji zostały określone w odpowiednich Rozporządzeniach (tj. dot. przepisów obowiązujących do 31 grudnia 2018 roku oraz od 1 stycznia 2019 r.) Wśród kluczowych elementów dokumentacji Master File należy wskazać:

- strukturę organizacyjną grupy podmiotów powiązanych;

- politykę cen transferowych w zakresie transakcji realizowanych pomiędzy podmiotami powiązanymi;

- opis przedmiotu i zakresu działalności prowadzonej przez grupę podmiotów powiązanych;

- opis wartości niematerialnych i prawnych oraz istniejących w grupie strategii odnoszących się do ich udostępniania, ulepszania, opracowywania, ochrony, wykorzystania i utrzymania;

- opis sytuacji finansowej grupy podmiotów powiązanych.

Każdy z wymienionych powyżej elementów powinien zawierać określone Rozporządzeniem informacje. Dopiero ich skrupulatne uwzględnienie pozwoli na uznanie przygotowanego dokumentu za zgodny obowiązującymi przepisami.

-

Jakie podmioty uwzględnić w Master File?

Kwestia dotycząca podmiotów, które powinny być uwzględnione w dokumentacji Master File, wynika z praktycznej wiedzy podatników na temat struktur grup, w których operują. Aktualnie obowiązujące przepisy są skonstruowane w taki sposób, że nakładają obowiązek posiadania dokumentacji grupowej na polskich podatników, nawet w przypadku, gdy podatnik ten nie stanowi istotnego z punktu widzenia grupy, podmiotu (choć poziom jego obrotów obliguje go do posiadania tego rodzaju dokumentacji). W takim przypadku dokumentacji grupowej nie przygotowuje polski podatnik (bowiem niejednokrotnie nie ma szczegółowej wiedzy na temat struktury całej grupy czy stosowanych w niej zasadach rozliczeń), lecz naturalnie podmiot posiadający pełną informację na temat działalności grupy, czyli tzw. centrala (pryncypał, matka itd.). Niestety, często spotykana jest sytuacja, w której podmiot centralny grupy, zlokalizowany za granicą, nie ma obowiązku przygotowywania dokumentacji grupowej (ze względu na inne brzmienie lokalnych przepisów), lub dokumentacja taka nie musi być aż tak rozbudowana jak ta wynikająca z polskich regulacji. W tym wypadku polski podatnik ma utrudnione zadanie – nie ma bowiem możliwości przygotowania samodzielnej pełnej dokumentacji grupowej i jednocześnie wystawiony jest na ryzyko nieuzyskania stosownej dokumentacji od podmiotu centralnego. W obliczu powyższego powstały wątpliwości jak szczegółowa powinna być dokumentacja grupowa, tj. czy powinna obejmować faktycznie całą grupę podmiotów powiązanych w jakikolwiek sposób (pośrednio, bezpośrednio, osobowo, kapitałowo itd.) czy może jedynie grupę podmiotów powiązanych bezpośrednio kapitałowo lub osobowo lub może nawet grupę kapitałową, w rozumieniu przepisów o rachunkowości. W takim układzie możliwe byłoby potencjalne zawężenie zakresu dokumentacji grupowej wyłącznie do podmiotów znanych podatnikowi – w takim przypadku jej prawidłowe przygotowanie powinno być zdecydowanie łatwiejsze. Niestety organy podatkowe prezentują w swoich rozstrzygnięciach niekorzystną linię interpretacyjną wskazując, że wszelkie tego rodzaju rozróżnienia nie powinny mieć miejsca, a za grupę na potrzeby dokumentacji Master File, należy rozumieć wszystkie podmioty powiązane ze sobą pośrednio i bezpośrednio, zgodnie z odpowiednimi przepisami ustawy o podatku dochodowym od osób prawnych. Potwierdzeniem powyższego jest np. interpretacja indywidualna Dyrektora Krajowej Informacji Skarbowej z dnia 29 grudnia 2017 r. (sygn. 0111-KDIB1-3.4010.468.2017.1.IZ).

-

Szacowanie dochodu podmiotów powiązanych – kiedy i na jakich zasadach?

Ceny transferowe to nie tylko dokumentacja. W problematyce tej występuje zjawisko polegające na szacowaniu dochodu podmiotów powiązanych przez organy podatkowe. Sytuacja taka może przykładowo wystąpić w przypadku, gdy:

- podatnik nie posiada dokumentacji cen transferowych,

- posiadana dokumentacja cen transferowych zostanie zakwestionowana jako niezgodna z rzeczywistością,

- posiadana dokumentacja cen transferowych zostanie zakwestionowana jako niezgodna z obowiązującymi przepisami,

- organy podatkowe zidentyfikują sztuczne zaniżenie wartości transakcji, w celu uniknięcia obowiązku jej dokumentowania,

- organy podatkowe zidentyfikują nieprawidłowość bazy kosztowej lub niespójność w stosowanej metodologii,

- organy podatkowe zakwestionują sposób ustalania wynagrodzenia pomiędzy podmiotami powiązanymi

- organy podatkowe zakwestionują profil funkcjonalny podmiotu realizującego transakcję z podmiotem powiązanym

- organy podatkowe zakwestionują sporządzoną przez podatnika analizę danych porównawczych.

Należy również pamiętać, że w przypadku gdy dany podmiot nie posiada dokumentacji cen transferowych, do doszacowanego przez organy podatkowe dochodu ma zastosowanie karna stawka 50% podatku.

-

Kontrola cen transferowych – na co zwrócić uwagę?

Przygotowując się do kontroli podatku dochodowego od osób prawnych w obszarze cen transferowych należy zwrócić szczególną uwagę na kilka kwestii, a mianowicie:

- czy przygotowano dokumentację cen transferowych dla wszystkich wymaganych transakcji i przygotowana dokumentacja jest sporządzona w sposób rzetelny i zgodny z przepisami,

- czy dokumentacja za dany rok podatkowy została przygotowana w oparciu o obowiązujące w danym roku podatkowym przepisy (uwagi wymagają zwłaszcza kwestie dokumentowania umów spółek osobowych i transakcji realizowanych przez te spółki),

- czy podatnik posiada umowy oraz inne dowody potwierdzające ustalenia opisane w dokumentacji cen transferowych – sama umowa może nie być wystarczającym dowodem dla organów podatkowych, konieczne może być przedstawienie innych potwierdzeń, które uwiarygodnią opisany stan faktyczny,

- czy przeanalizowano faktyczny profil funkcjonalny spółki i dostosowano zasady jej wynagradzania do angażowanych przez nią aktywów, wykonywanych funkcji i ponoszonych ryzyk,

- czy sporządzono niezbędne analizy danych porównawczych i spółka ma możliwość wykazania, że jej rentowność, obliczona zgodnie z założeniami analizy, wpisuje się w zidentyfikowany przedział rynkowego wynagrodzenia,

- czy treść dokumentacji lokalnej odpowiada treści dokumentacji grupowej – tj. czy oba te dokumenty zawierają spójne informacje,

- czy skrupulatnie zebrano dowody nabycia usług niematerialnych (inne niż faktury i umowy) – w celu zabezpieczenia podatkowego kosztu ich nabycia,

- czy treść obowiązujących polityk odpowiada faktycznie stosowanym zasadom rozliczeń.

-

Ceny transferowe Gdańsk – kto sporządza dokumentację?

Nasza Kancelaria wspiera przedsiębiorców z Pomorza w przygotowywaniu dokumentacji cen transferowych. Jeżeli ceny transferowe stanowią istotny problem w pionie księgowym i zarządczym Państwa firmy, zachęcamy do kontaktu. Należy bowiem pamiętać, że ceny transferowe to nie tylko stosowna dokumentacja, ale również szereg innych kwestii związanych z rozliczeniami wewnątrzgrupowymi, a także zagadnienia związane z ryzykiem osobistym ciążącym na członkach zarządu – nie warto zostawiać tych zagadnień na ostatnią chwilę, tuż przed terminem sporządzenia dokumentacji. Rozsądne zarządzanie uwzględnia ceny transferowe i idące z nimi w parze ryzyka i kwestie odpowiedzialności jeszcze przed nawiązaniem współpracy z podmiotami powiązanymi, a nie po fakcie.

W Gdańsku, Gdyni, Sopocie i okolicach, na terenie województwa Pomorskiego, spotykamy się z z klientami na bieżąco w ich siedzibie. Po wcześniejszym ustaleniu terminu jest również możliwość zorganizowania spotkania roboczego w siedzibie Kancelarii w Gdańsku. Spotkania organizacyjne, podczas których wstępnie analizujemy ceny transferowe i obowiązki dokumentacyjne Klienta zawsze są bezpłatne.

Zapraszamy do kontaktu.